De tan rica variedad de actividades surgen las distintas fórmulas de financiación que tenemos disponibles, lo importante es conocerlas bien para escoger la que más se ajuste a nuestras necesidades y tipo de negocio.

Como circulante entendemos los activos que tienen nuestra empresa con capacidad de ser convertidos en líquidos en el corto plazo: existencias, deudas de nuestros clientes… La financiación del circulante se refiere precisamente a la cantidad monetaria adquirida para cubrir nuestras necesidades de pagos hasta que conseguimos convertir esos activos en líquidos.

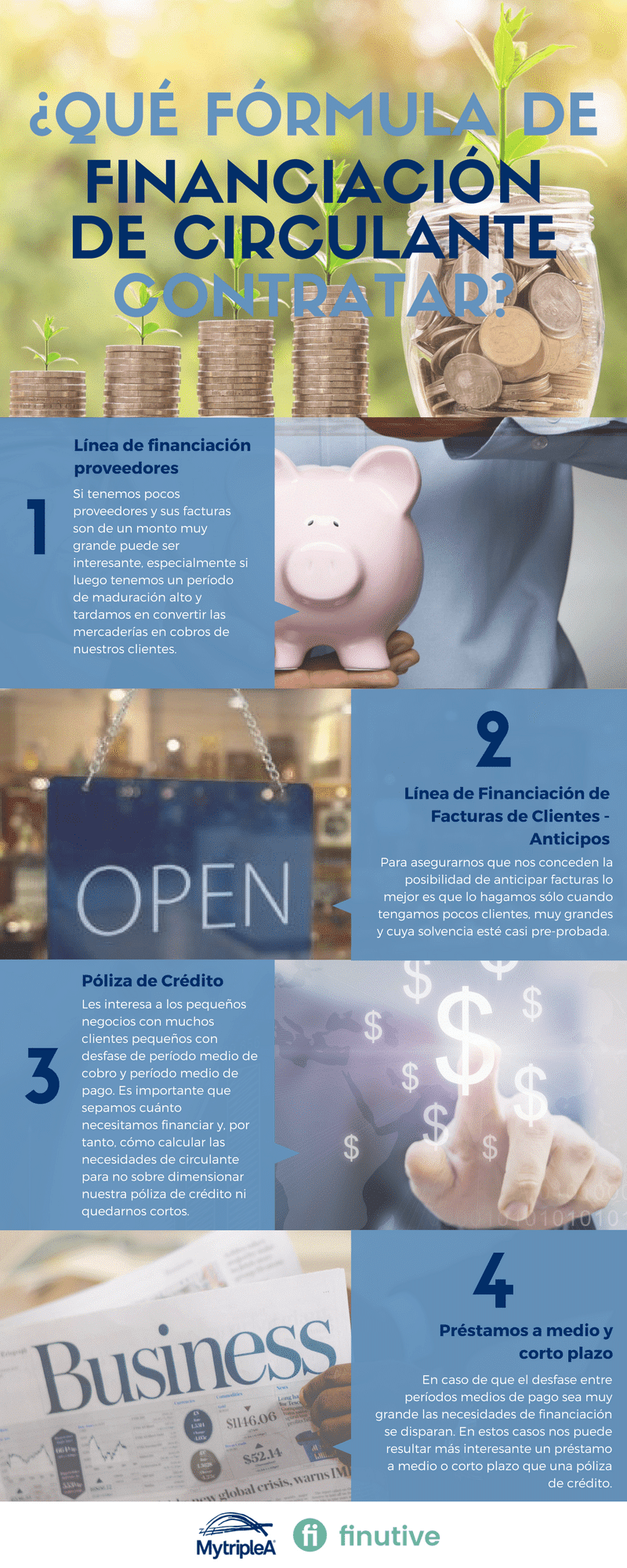

Ahora vamos a repasar las más comunes y daros ciertos consejos para identificar la que necesitáis. Las fórmulas de financiación de circulante se dividen en:

1. Financiación de proveedores (atraso de pagos a proveedores). Se resumen básicamente en líneas de financiación de pagos a proveedores

2. Financiación de clientes (adelantar los cobros de estos). Identificamos:

- Anticipación de facturas y pagarés

- Pólizas de crédito

- Préstamos a corto y medio plazo

Financiación de circulante a través de proveedores

Línea de financiación proveedores

Tanto bancos como las fintech ofrecen la posibilidad de abrir una línea de financiación de proveedores.

¿Cómo funciona?

La entidad financiera estudia nuestro riesgo y solvencia (nuestra capacidad de convertir en cobros nuestra compra de mercaderías). Después, por cada compra que realicemos y factura que se nos emita, podremos presentarla ante la línea de financiación de proveedores. El banco o plataforma fintech, por tanto, procederá a emitirnos un abono por la cantidad de la factura mientras que nosotros emitimos el pago a nuestro proveedor. Nos cargará la comisión en el momento y el cargo por el monto de la factura a vencimiento (número de días estará pactado con el banco dependiendo de la línea)

¿A quién se le suele conceder?

Las entidades financieras (bancos o fintech) no deberían poner problemas concediendo una línea de financiación de proveedores si somos solventes. Daros cuenta que, frente a otras fórmulas de financiación, el riesgo de la entidad recae sobre nosotros, no depende de que nuestros clientes nos paguen, sino que nos harán el cargo a nosotros pasado el vencimiento.

¿A quién le interesa?

Si tenemos pocos proveedores y sus facturas son de un monto muy grande puede ser interesante, especialmente si luego tenemos un período de maduración alto y tardamos en convertir las mercaderías en cobros de nuestros clientes.

Financiación de circulante a través de los clientes

Línea de Financiación de Facturas de Clientes – Anticipos

¿Cómo funciona?

Dejando a un lado el descuento de papel firme de pago, como pagarés y cheques, si cobramos con facturas de nuestros clientes podremos conseguir que una entidad financiera pueda abrirnos una línea de anticipo de facturas. Contra esta línea podremos presentar las facturas de nuestros clientes, la entidad financiera pasará entonces a realizarnos el abono en cuenta menos intereses y comisiones. No obstante tendremos que seguir teniendo la fecha de vencimiento de factura en mente porque si nuestros cliente no paga a la entidad que tiene ahora el derecho de cobro, lo más seguro es que la entidad que realizó el anticipo nos reclame el pago (anticipo con recurso).

¿A quién se le suele conceder?

Para ser justo a las entidades financieras cada vez les cuesta más conceder estas líneas de anticipo de facturas de clientes, sobre todo si tus clientes son pequeños y tienes muchos. La razón es que para abrir esta línea tienen que estudiar tu riesgo y el de tus clientes y por tanto los costes de gestión pueden dispararse, lo más normal es que terminen concediendo una póliza de crédito.

¿A quién le interesa?

Para asegurarnos que nos conceden la posibilidad de anticipar facturas lo mejor es que lo hagamos sólo cuando tengamos pocos clientes, muy grandes y cuya solvencia esté casi pre-probada. Como ejemplos de esto podemos tener los proveedores de El Corte Inglés, estos clientes tardan en pagar, pero son grandes y la solvencia y pagos está casi garantizada.

Póliza de Crédito

¿Cómo funciona?

La entidad financiera pone a nuestra disposición una cantidad de dinero que podemos utilizar con un límite. Es posible que esta cantidad se añada como límite de descubierto en nuestra cuenta (entonces es una cuenta de crédito) o que sea una cuenta paralela desde la que podemos hacer pagos y cuyas retiradas de dinero tengamos que compensar después haciendo pagos desde nuestra cuenta a esta. Lo más normal es que tengan intereses por lo dispuesto (cantidad retirada o nivel de descubierto) y por lo no dispuesto (especialmente si son bancos, las fintech estas comisiones no la suelen cobrar).

¿A quién se le suele conceder?

A los negocios con desfase entre los pagos de sus clientes y los pagos que ellos mismos realizan a sus proveedores. El estudio se suele hacer sobre la solvencia de la propia empresa y no sobre sus clientes, lo que facilita que nos la concedan.

¿A quién le interesa?

Les interesa a los pequeños negocios con muchos clientes pequeños con desfase de período medio de cobro y período medio de pago. Es importante que sepamos cuánto necesitamos financiar y, por tanto, cómo calcular las necesidades de circulante para no sobre dimensionar nuestra póliza de crédito ni quedarnos cortos. Lo podemos calcular estudiando el gasto medio diario de nuestra empresa multiplicándolo por el número de días de desfase entre el periodo medio de pago de nuestros clientes y el que tenemos nosotros con nuestros proveedores.

Préstamos en medio y corto plazo

Hemos querido dejar este tipo de financiación para el final porque normalmente los préstamos no son contemplados como una fórmula de financiación de circulante y se suele pensar en los anteriores. Se suele contemplar esta como una fórmula de financiación de inversiones, proyectos de expansión, etc, pero dependiendo de nuestro tipo de actividad puede no ser verdad, y de hecho, depende para quién, esta puede ser la mejor de las fórmulas disponibles.

¿Cómo funciona?

La entidad financiera estudia nuestro proyecto y nuestra solvencia y procede a ingresarnos nuestros requerimientos de financiación en caso de ser concedido. A continuación, devolveremos la cantidad concedida en cuotas que incluyen devolución del principal concedido e intereses.

¿A quién se le suele conceder?

Prácticamente a todo negocio que pueda probar su solvencia y su capacidad de pago en el período de devolución del préstamo.

¿A quién le interesa para financiar su circulante?

Si tenemos en cuenta la fórmula para el cálculo del límite de la póliza de crédito que exponíamos antes (gasto medio diario de nuestra empresa multiplicándolo por el número de días de desfase entre el periodo medio de pago de nuestros clientes y el que tenemos nosotros con nuestros proveedores), veremos que en caso de que el desfase entre períodos medios de pago sea muy grande las necesidades de financiación se disparan.

Teniendo en cuenta que la póliza de crédito suele tener un interés del 7% sobre lo dispuesto y un coste también sobre lo no dispuesto, y que en caso de que nuestros proveedores estén muy concentrados vamos a haber dispuesto de prácticamente toda la línea, nuestro coste de financiación va a ser muy superior al de pedir un préstamo en el corto plazo. Así, lo más interesante puede ser que negocios como constructoras o proveedores de mercaderías para grandes clientes o entidades públicas financien sus compras con préstamos en el corto plazo para reducir el coste financiero.

Como veis, las posibilidades son muchas y depende mucho de nuestro negocio y su idiosincrasia. Si queréis acertar con la fórmula de financiación lo mejor es que seáis recomendados por un experto y que utilicéis herramientas que os permitan controlar vuestro circulante e identificar futuras necesidades de financiación.

Infografía de fórmulas de financiación de circulante

Artículo de Finutive