En este artículo te explicamos qué es un depósito y los tipos que hay, qué variables influyen y qué alternativa más rentable existe frente a ellos.

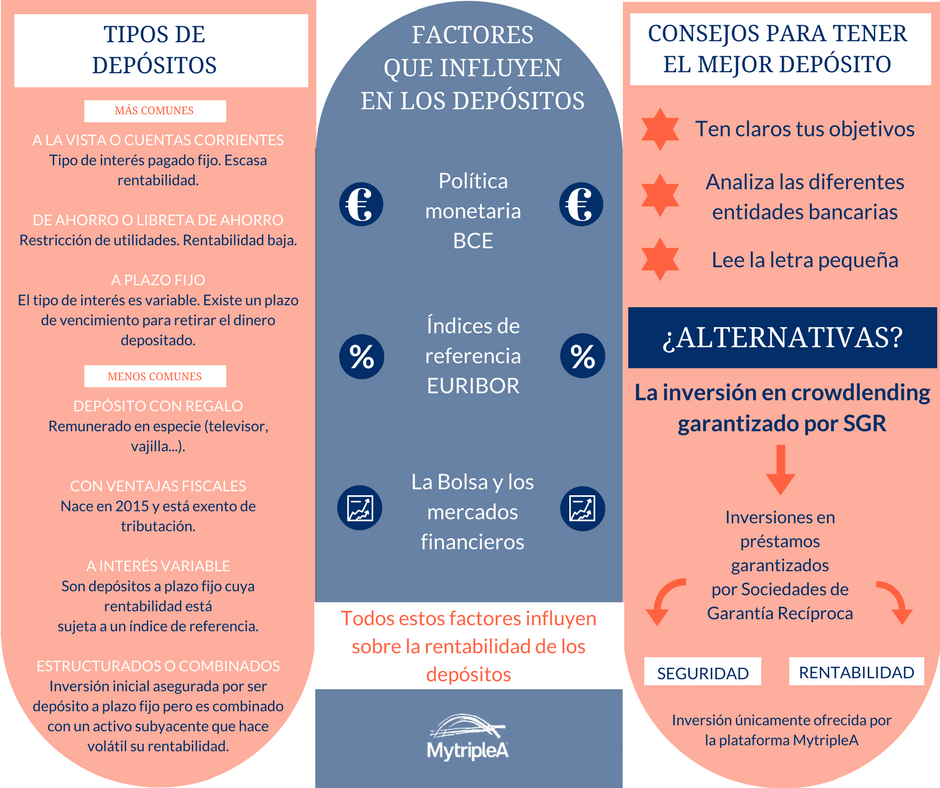

Infografía del depósito bancario

Con esta infografía, conseguimos una visión general de lo que posteriormente se explica en el artículo:

¿Qué es un depósito bancario?

Un depósito es una operación financiera a través de la cual, depositas tu dinero en una entidad financiera con la finalidad de conseguir una remuneración por ello. Los depósitos más comunes son aquellos ofrecidos por entidades bancarias.

El depósito es un activo financiero garantizado por, en algunos casos, la propia solvencia de la entidad bancaria sobre la que contratas el depósito y, una segunda barrera que es el Fondo de Garantía de Depósito (FGD). Este Fondo de Garantía, garantiza una cantidad de 100.000 euros por cada inversor que coloca sus ahorros en un depósito.

Tipos de depósitos bancarios

El principal factor que determina de qué depósito se trata, será el plazo transcurrido en el que el dinero permanezca paralizado o depositado. Además, si se incumplen las condiciones, los depósitos pueden conllevar gastos (en forma de comisiones, penalizaciones…).

Los tipos de depósitos más comunes son:

Depósito a la vista o cuentas remuneradas

Los depósitos a la vista también son llamados cuentas remuneradas. Son las coloquialmente llamadas cuentas corrientes. El tipo de interés pagado es fijo. El dinero se puede retirar mientras que el resto se queda rentabilizándose. Es importante mencionar que este tipo de depósito apenas es remunerado y hay que tener cuidado con las comisiones.

Depósito de ahorro, cuentas o libreta de ahorro

Los depósitos de ahorro son muy similares a las cuentas corrientes o depósitos a la vista pero con diferente finalidad. Mientras que el depósito a la vista tiene multitud de utilidades en la vida cotidiana (pagar recibos, domiciliación de nóminas…), las cuentas de ahorro no. La cuenta de ahorro no permite domiciliar nóminas ni recibos, ni tampoco permite ser usada como medio de pago. Además, las cuentas de ahorro no presentan tantas facilidades para realizar ingresos y pagos como la anterior y además, no cuenta con chequera.

Para compensar todas estas restricciones, es posible que las entidades las remuneren a un tipo de interés más alto.

Depósitos a plazo fijo

El depósito a plazo fijo se caracteriza por el periodo de tiempo que dure, es decir, estará sujeto a un plazo de vencimiento para poder retirar el dinero depositado. El tipo de interés es variable según el plazo del depósito contratado. Puede acarrear gastos (penalizaciones, comisiones…).

Estos tres depósitos son lo que más se dan entre la cartera de inversores que existe en nuestro país.

Depósito con regalo

La forma de remuneración del depósito con regalo es en especie, por ejemplo cuando nuestro banco nos regala un televisor, una vajilla…. En este caso sería conveniente comprobar el valor del regalo ya que posiblemente podríamos estar comprando el regalo con los intereses que corresponderían a este depósito si fuera de otro tipo.

El depósito con regalo era muy común entre los ahorradores pero por la ambición y el inconformismo por parte de los inversores, ha hecho que pierda importancia. Por otro lado, hay otros más complejos y por ende menos comunes como son:

Depósito con ventajas fiscales

Los depósitos con ventajas fiscales son un nuevo tipo de depósito que nace con la reforma de la Ley del IRPF en enero de 2015. Éstos están exentos de tributación en la declaración de la renta hasta pasados 5 años y con un límite de ahorro anual de 5.000 euros.

Depósitos a interés variable

Los depósitos a interés variable son depósitos a plazo fijo cuyo interés sobre el que se sujeta la rentabilidad está supeditado a la variabilidad de determinados índice de referencia como puede ser el Euribor.

Depósitos estructurados, combinados o referenciado

Su propio nombre lo indica, es la combinación de depósitos a plazo fijo con otros activos subyacentes. A pesar de estar garantizada la inversión inicial por tratarse de depósitos a plazo fijo, la rentabilidad es volátil y no está asegurada por estar referenciado a índices bursátiles u otros activos de referencia (acciones o títulos…).

Factores que afectan a los depósitos bancarios

El depósito es un producto de inversión que arroja rentabilidades sujetas a una serie de factores del entorno microeconómico y macroeconómico. Según las variaciones en los siguientes factores, provocará efectos en la rentabilidad de los depósitos:

La política monetaria y los depósitos

La rentabilidad del depósito actualmente está condicionada por la política monetaria que lleva a cabo el BCE que establece unos tipos de interés sobre los que se financian los bancos. Cuanto más bajos sean, menos serán incentivados los ahorradores para depositar dinero, ya que las rentabilidades asociadas serán mínimas.

El Euribor y los depósitos

Además, el Euribor también juega un papel importante ya que si este es bajo, los márgenes de beneficio bancario también bajarán y será improbable que las rentabilidades asociadas al depósito sean elevadas.

La bolsa y los depósitos

La Bolsa, los mercados financieros tanto nacionales como de otros países, pueden provocar decisiones económicas que influyan sobre los factores anteriormente mencionados repercutiendo indirectamente sobre la rentabilidad del depósito.

El mejor depósito bancario: 3 Consejos para conseguirlo

Ten claros tus objetivos

Es importante que tengas unos objetivos, es decir, puedes plantearte preguntas del tipo:

- ¿Qué tipo de depósito pretendes contratar?

- ¿Qué esperas obtener de tu depósito?

- ¿Qué rentabilidad pretendes conseguir?

- ¿Por cuánto tiempo estás dispuesto a tener tu dinero depositado?

Analiza las diferentes entidades bancarias

Considera las diferentes entidades sobre las que puedes contratar un depósito y en base a tus objetivos escoge la adecuada.

Lee la letra pequeña

Una vez que tengas elegida la entidad con la que firmar el depósito, lee todo ¡hasta la letra pequeña! Este tipo de producto conlleva una serie de requisitos que si no son cumplidos, posiblemente acarren el pago de penalizaciones.

Si cumples estos tres pasos, puedes sentirte satisfecho de la operación que realizas. Has valorado los aspectos más importantes para tener clara la contratación del depósito convirtiéndose éste en el mejor depósito que podrías escoger.

Es el mejor, porque se adecua a ti y tus expectativas.

¿Qué alternativas a la inversión en depósitos existen?

Las características principales de un depósito son la seguridad y la rentabilidad, por lo menos hasta hace unos años. Cierto es que actualmente se están reduciendo considerablemente el porcentaje de rentabilidad asociado al depósito, por ello, muchos inversores buscan alternativas al depósito bancario.

Una alternativa similar al depósito por tener un alto nivel de seguridad de tu inversión y además tener añadida una rentabilidad del 2% + Euribor, son las inversiones en préstamos garantizados por SGR que únicamente la plataforma MytripleA ofrece. Se trata de inversiones que cuentan con una seguridad de las Sociedad de Garantía Recíproca que a su vez esta reavalada por CERSA y finalmente por FEI.

Si quieres saber más sobre este tipo de inversión en crowdlending descárgate gratis esta guía de inversión que hemos preparado para ti.