El sistema de business loans por crowdlending también puede ser denominado o aparecer de otra forma, pero siempre con el mismo significado. De este modo podemos encontrarnos con sinónimos del crowdlending en expresiones como: “préstamos P2P”, “P2P Lending” o “P2P Loans”. Todas ellas expresiones que contienen en todo caso P2P, las siglas de peer to peer, o lo que en castellano sería “de igual a igual”.

Se trata igualmente de préstamos entre particulares, donde inversores invierten en proyectos que requieren business loans para llevarlos a cabo y a cambio, los inversores reciben una rentabilidad por prestar su dinero.

Todos estos business loans sin la intermediación bancaria, uniendo directamente los intereses entre particulares.

¿Cuáles son los beneficios del P2P Lending?

Para hablaros de las bondades y beneficios del P2P Lending, vamos a clarificarlo a través de la plataforma de Crowdlending o P2P Lending MytripleA. Como sabemos, el P2P Lending aúna a inversores que desean rentabilizar dinero con aquellas empresas o particulares (autónomos) que buscan financiación de circulante o inversión. MytripleA proporciona beneficios a ambos.

Beneficios de los business loans P2P Lending para el inversor:

- Los P2P Lending generan rentabilidades elevadas. Gracias al P2P Lending, los inversores que deseen rentabilizar sus ahorros pueden hacerlo invirtiendo dinero a través de MytripleA, ya que al contrario de lo que ocurre en las operaciones financieras tradicionales (como plazos fijos o compra de deuda pública), permite al inversor obtener una media -según datos de las operaciones de MytripleA- es cercana al 7,5%, mientras que en un plazo fijo se encuentra en un 0,15%.

- Selección del tipo de proyecto en el que invertir. Gracias a la información detallada en todos los proyectos de inversión, el inversor tiene la posibilidad de escoger directamente en sectores e invertir. Además de elegir plazo, cantidad, riesgo y por tanto, rentabilidad.

Beneficios de los business loans P2P Lending para la empresa

- Rapidez y agilidad: Los P2P Loans o P2P Lending son un proceso mucho más rápido y ágil que la solicitud de un préstamo a través de una entidad bancaria. Tanto es así que en un plazo medio de 48 horas, nuestro departamento de riesgos estudiará la solicitud de business loans y dará el feedback o respuesta correspondiente a la empresa interesada.

- Mejores condiciones: En la mayoría de los casos –como MytripleA– el P2P Lending conlleva una serie de gastos y comisiones más ventajosas que con la banca tradicional para llevar a cabo la obtención del préstamo. Además, las condiciones del mismo suelen ser más adaptables y flexibles que en las operaciones gestionadas por entidades bancarias.

- No es necesario contratar productos adicionales: Uno de los factores que incrementa el coste de los business loans a través de las entidades bancarias, es la obligación a contratar productos y servicios adicionales como seguros de vida, seguros de hogar, etc. Esto no sucede cuando se solicita financiación a través del P2P Lending.

- No consume CIRBE: Algo que suele preocupar a algunas empresas que solicitan financiación es que sus préstamos y créditos consuman CIRBE. En el caso de los préstamos a través del P2P Lending de MytripleA no se consume CIRBE, por lo que, si en un momento dado decide solicitar financiación bancaria tendrá muchas más posibilidades de que esta le sea concedida.

La manera en la que se gestionan este tipo de P2P Loans es a través de las denominadas plataformas de crowdlending que, como MytripleA, se encargan de unir intereses entre particulares o empresas en busca de business loans y aquellos en busca de rentabilidad, todo ello de manera online a través de una página web con un Marketplace donde se unen ambos intereses.

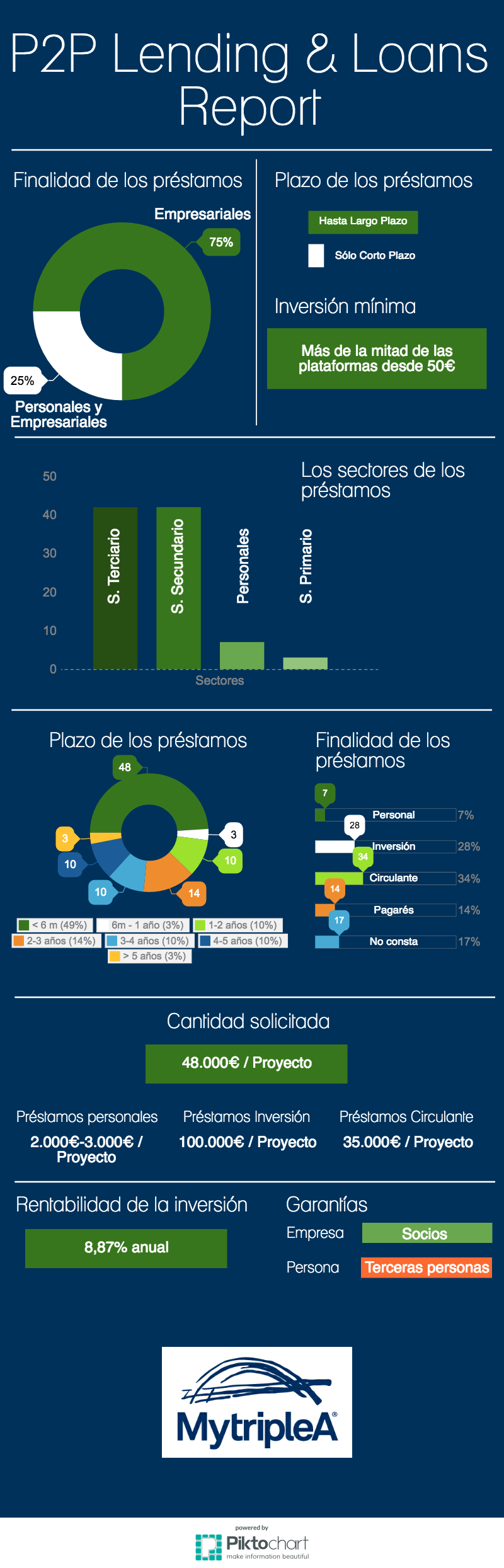

Infografía Business loans: P2P Lending & P2P Loans en España

¿Qué podemos decir acerca de las plataformas de business loans P2P Lending o P2P Loans?

Parta elaborar este post se ha hecho un pequeño estudio de las plataformas P2P de Crowdlending existentes en España así como de algunos de sus correspondientes marketplaces.

Plataformas business loans: P2P Lending y su creación

Actualmente existen 8 plataformas P2P de Crowdlending en nuestro país y todas con una vida muy corta. La más antigua comenzó a operar en 2009, sin embargo la mayor parte comenzaron a realizar su actividad en el periodo comprendido entre 2012 y 2014 que es cuando el fenómeno P2P Lending tuvo un mayor auge y atravesó con fuerza nuestras fronteras (ya que poseía gran importancia en países como Inglaterra, donde son muchos los actores del mercado P2P Lending)

Finalidad de los P2P Loans

De las plataformas P2P que operan en nuestro país, el 75% gestionan únicamente la financiación de proyectos empresariales, quedando fuera por tanto los personales. El resto, un 25% aceptan los dos tipos de proyectos, tanto personales como empresariales.

Plazo de los P2P lending

En lo referente al plazo todas ellas incluyen en sus marketplaces proyectos tanto a corto como a largo plazo, a excepción de una de ellas que se enfoca únicamente al descuento de pagarés para las empresas y no supera, por tanto, el plazo de los 12 meses.

Importe mínimo de inversión en las plataformas P2P Lending

En cuanto al importe mínimo con el que un inversor puede comenzar a operar en las plataformas, el 60% dan la posibilidad de poder invertir a partir de 50€, el resto se reparten en cantidades de 100€, 20€ o 25€. Por lo que las personas que quieran comenzar su andadura en el mundo de las inversiones, podrán comenzar a hacerlo a través de las plataformas P2P Lending y observar cómo su dinero no para de crecer.

¿Qué podemos decir acerca de los proyectos de las plataformas P2P?

Se han escogido entre 3 y 4 proyectos de cada una de las plataformas, haciendo un total de 29 proyectos analizados para poder conocer algunos detalles de los mismos.

Los sectores P2P

En cuanto a los sectores a los que se dedican las empresas que solicitan business loans vemos que de entre los proyectos analizados, se reparten equitativamente entre aquellos que pertenecen al sector terciario y aquellos que pertenecen al sector secundario. En torno al 42% de los proyectos financiados pertenecen al sector terciario, y otro 42% al sector secundario. En tercer y cuarto lugar se encuentran los proyectos personales que representan un 7% y por último aquellas empresas que pertenecen al sector primario que representan un 3,44%.

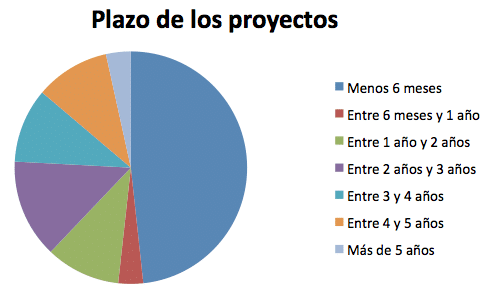

Plazo de los P2P loans

Haciendo referencia al plazo de los proyectos seleccionados, vemos lo siguiente:

- La mayor parte, un 48,2%, tienen un plazo menor a 6 meses.

- Plazos de más de 5 años solo representan el 3% de los proyectos estudiados.

- Un 14% se encuentran entre los 2 y 3 años de plazo.

- El 10,34% de los proyectos tienen un plazo de devolución entre 1 año y 2 años.

- Un 3% están comprendidos en un periodo entre los 6 meses y el año.

Finalidad de los P2P Loans

Tras conocer la finalidad para la que se solicitaba financiación en dichos proyectos, podemos decir que la mayor parte- un 34,8%- van destinados a la finalización de circulante. En segundo lugar, con un 28%, la financiación solicitada se destina a la inversión y en último lugar, en el 14% de los proyectos financiados, el montante recibido se dirige al descuento de pagarés. Como vemos la solicitud de préstamos para la compra de capital circulante es lo más solicitado, siendo además estos proyectos a un plazo menor.

Cantidad de los P2P Loans

El conjunto del dinero solicitando en todos los proyectos suman un total de 1.404.530€. Recordemos que el número de proyectos que hemos estudiado asciende a 29, por lo que la media de business loans solicitados por proyecto es de 48.000€. No obstante, aquellos que menor importe representan son aquellos préstamos catalogados como personales que rondan los 2.000€ o 3.000€, mientras que los proyectos que mayor importe solicitan son los de inversión, rondando los 100.000€. En cuanto a los de circulante, el importe solicitado varia bastante de unos proyectos a otros pero suele situarse en torno a los 35.000€.

Rentabilidad de los P2P Loans

La rentabilidad media del conjunto de proyectos analizados se sitúa en un 8,87%, siendo los proyectos personales los que mayor rentabilidad otorgan dado su nivel de riesgo rondando en algunos casos el 18%. La rentabilidad menor entre los proyectos analizados ha sido de un 4,50% procedente de un proyecto de inversión para un complejo turístico.

Rating de riesgo de los P2P Loans

En cuanto a la calificación de los proyectos, la más común es la calificación B, sin embargo esta variará según la plataforma encargada de analizarla, ya que cada una puede utilizar unos criterios diferentes para otorgar la calificación.

Garantías de los P2P Lending

La mayor parte de las garantías si procede de un proyecto empresarial atiende al socio o socios mayoritarios. Si se trata de proyecto personal o autónomo, dichas garantías suelen proceder de terceros como el cónyuge o familiares de primer grado.

¡Anímate ya a conocer de primera mano los P2P Loans!